6月财新中国制造业PMI录得51.2为今年以来最高

随着国内经济活动基本恢复正常,7月1日公布的6月财新中国制造业采购经理人指数(PMI)录得51.2,较5月提高0.5个百分点,为2020年以来最高,连续两个月处于扩张区间。这一走势与国家统计局制造业PMI一致。国家统计局公布的6月制造业PMI录得50.9,高于5月0.3个百分点。随着疫情防控措施继续放宽,企业生产基本恢复正常,6月生产指数虽较5月小幅下降,但仍处于扩张区间,连续四个月环比回升。

在内需改善的推动下,新订单指数录得2月以来的首次增长。随着海外经济逐渐重启,出口的拖累有所减弱,6月新出口订单指数在收缩区间上升。

尽管供需均有好转,但就业未见改善。制造业企业连续六个月压缩用工,6月就业指数在收缩区间内小幅回落。调查样本企业反映,员工自愿离职后没有填补空缺,裁员计划导致最近用工数量下降。生产加速后新订单增加,导致企业积压工作量小幅上升,但仍处历史低值。

新订单增加,也导致厂商继续增加采购,原材料库存指数自1月以来重回扩张区间,产成品库存指数则连续两个月处于收缩区间,但降幅放缓。受访企业表示,这与销售改善、需要向客户交付产品有关。

6月供应商配送时间指数重回收缩区间,企业反映投入品交付周期延长,主要受疫情及其相关限行措施影响。

市场改善带动原材料成本上升,原材料购进价格结束了连续三个月的下降,录得2月以来的最高值。制造商仅小幅上调产品售价,部分厂商由于市场改善而上调产品价格,也有企业表示为保持竞争力而整体定价力受到限制。

由于预期疫情将继续好转,企业生产和市场需求会恢复正常,中国制造业乐观度在扩张区间继续攀升,录得4个月以来最高值。

财新智库高级经济学家王喆表示,国内经济在后疫情时代持续修复,供需两侧同步向好。6月中旬局部地区疫情有所反弹,但对经济全局影响较为有限,企业对管控措施进一步松绑和经济活动正常化充满信心。就业压力仍不能忽视,中央多次强调做好“六稳”工作,落实“六保”任务,想方设法拓宽就业渠道,未来一段时间,促就业工作任务依然艰巨繁重。

欧洲6月汽车销量下滑24.1%

欧洲汽车工业协会(ACEA)的统计数据显示,6月,欧洲共销售了113万辆汽车,比2019年同期减少了24.1%。

上半年,受新冠肺炎疫情冲击影响,多家汽车企业宣布裁员关厂以减少资金投入,供应链出现局部和暂时性中断。据悉,目前欧洲汽车行业已有5万多人被裁员。尽管随着疫情转好,多地区封锁和遏制疫情措施逐步放松甚至取消,但从总体来看,欧洲车市表现依旧“低落”,上半年汽车销量下滑39.5%。

从地区来看,法国的表现最为出彩。据数据显示,6月法国新车注册量为233818辆,同比增长1.2%,自2019年12月以来,法国新车市场首次出现月度上涨。

其中,新能源汽车销量暴增,达到22630辆,同比增231%;纯电动乘用车、纯电动商用车的注册量和插电式混合动力乘用车的注册量均创下历史新高,分别为13728辆、1596辆、7307辆,同比分别增长205%、63%、446%。

深究此次法国汽车销量增长的主要原因,是在2020年5月法国政府就出台了一系列相关激励政策以提振消费,购买电动汽车的消费者,最多可获得1.2万欧元的补贴。

受新冠疫情危机影响,德国长达几个月的封锁措施致使其6月新车注册量较去年同期下降了40%,全年销量或将下降20%,创下自1989年德国统一以来的历史新低。

同时,德国上周公布了一项1300亿欧元的一揽子计划,重点是降低增值税和增加电动汽车补贴,但未包含汽车行业所需的更广泛的购车激励措施。

就销量而言,在欧盟27国中,西班牙下滑最为严重,已达到36.7%。6月,作为西班牙政府放松疫情封锁令后的第一个完整的销售月,其未能快速扭转大势,新车注册量下降了37%,至82,651辆,累计销量下降51%,至339853辆。

在政府鼓励政方面,西班牙政府于6月中旬宣布了一项37.5亿欧元的汽车产业刺激计划,该项目为消费者提供补贴,鼓励消费者将现有的已经使用10年以上的汽车更换为更新、更节能的车型。

2020年6月意大利新车销量下滑23.1%,至132457辆;上半年,意大利累计销量仅132457辆,下滑46%。据行业协会ANFIA和UNRAE预测,若政府不出台旧车报废计划以刺激销量,2020年意大利的新车销量或将下降37%。其外,作为欧盟主要国家的葡萄牙6月销量直接腰斩,同比下滑56.2%。

从品牌来看,标致雪铁龙6月销量下滑29.6%,大众减少25.9%,雷诺下滑16.3%,宝马和戴姆勒销量分别减少26.3%和19.2%。从现有数据来看,曾有分析指出2020年整个欧洲的销售额将下降创纪录的25%,销量或将降至自2013年以来的最低水平。

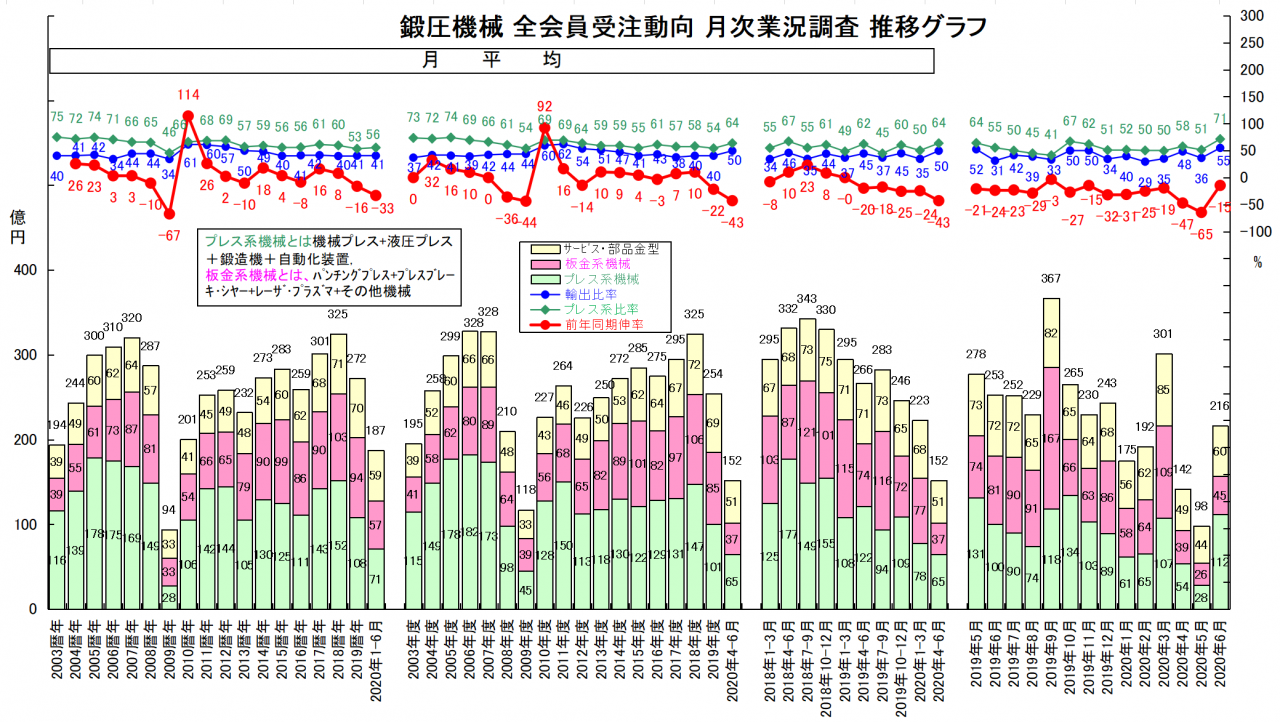

2020年6月日本锻压机械工业会会员订单同比下降14.5%

概况:接受订货综合订单为216.2亿日元,比2019年同期减少14.5%,连续16个月跌破2019年同期,超过了受到刺激的时候。虽然在海外有好转的倾向,但是新冠疫情在伴随着世界性紧急事态的限制下,经济活动受到了大幅度的制约,由于需求的低迷、生产设备投资的延迟和重新评估等,恢复需要时间。

不同机型的压力机为111.8亿日元,比2019年同期增加11.6%。超大型压力机(15000KN及以上)增加15倍,小型压力机(小于5000KN)增加15.9%,大型压力机(10000~15000KN)减少59.3%,中型压力机(5000~10000KN)减少24.6%。油压机也增加51.7%;成形减少了80.1%,自动化安全设备增加了45.8%。钣金机械销售额为44.8亿日元,同比下降44.5%。激光等离子体减少了49.6%,折弯机减少了45.4%,数控冲减少了39.0%。国内外销售额,日本国内销售额为76.0亿日元,同比下降43.2%。电机行业增长15.2%,但汽车行业下降49.5%,金属制品制造业下降17.8%,通用机械下降88.4%,钢铁和有色金属下降33.1%。

(型号合计)出口额为86.1亿日元,同比增长51.8%。地区差异很大,例如中国为3.5倍,印度为2.7倍,欧洲为83.2%,而北美为78.4%。

行业触底反弹!2020年6月中国汽车工业经济运行情况

据中国汽车工业协会统计分析,2020年6月,汽车产销延续了回暖势头,当月产销量环比和同比保持增长,其中商用车同比增速更为明显。

总体运行情况概述

2020年6月,我国经济运行总体复苏态势持续向好,制造业供需两端持续回暖,消费市场继续改善,重大基建项目加快开工。伴随各地促进汽车消费政策的持续带动,市场表现总体好于预期。汽车产销延续了回暖势头,保持了较好的发展态势。

从产销量同比看,当月汽车产销继续呈现两位数增长。乘用车保持正增长,SUV、交叉型乘用车继续快速增长;商用车在货车的拉动下,继续呈现大幅增长,销量又一次刷新历史记录,货车中四类车型继续保持快速增长,其中轻型货车销量创下历史新高。

从行业发展态势看,国际疫情的不确定性依然存在,海外市场需求还未恢复,出口依赖型企业仍没有摆脱困境,这将影响一部分消费需求;同时,在各地促进消费政策陆续到期以后,市场需求可能也会因透支而有所下降。因此行业企业还应重点关注国内市场的变化,及时调整好生产、销售节奏。

2020年6月汽车工业运行情况

汽车产销创6月份历史新高

6月,汽车产销分别完成232.5万辆和230.0万辆,环比分别增长6.3%和4.8%,同比分别增长22.5%和11.6%。值得一提的是,6月汽车产销量均刷新了6月份产销量的历史新高。

1~6月,汽车产销分别完成1011.2万辆和1025.7万辆,同比分别下降16.8%和16.9%,降幅持续收窄,总体表现好于预期。

乘用车产销继续保持增长

6月,乘用车产销分别完成179.8

万辆和176.4万辆,环比分别增长8.3%和5.4%,同比分别增长12.2%和1.8%。其中产量增幅比5月进一步扩大,而销量增幅减小了5.2个百分点。从细分车型来看,本月SUV销量已超过轿车,从销量增长情况来看,SUV、交叉型乘用车同比继续呈现两位数增长,但增幅明显减小;轿车、MPV仍然呈现负增长。

从累计情况看,1~6月,乘用车产销分别完成775.4万辆和787.3万辆,同比分别下降22.5%和22.4%。从细分车型数据看:轿车产销同比分别下降25.9%和26%;SUV产销同比分别下降14.6%和14.9%;MPV产销同比分别下降48.1%和45.7%;交叉型乘用车产销同比分别下降20.4%和19.8%。

商用车单月销量再创历史新高

6月,商用车产销分别完成52.7万辆和53.6万辆,产量环比下降0.1%,销量环比增长3.1%;同比分别增长77.9%和63.1%。其中销量继4月之后又一次刷新了历史新高。从细分车型情况来看,客车微降,货车受4类车型的拉动呈现大幅增长,其中轻型货车销量创历史新高,重型货车销量创6月份历史新高。

1~6月,商用车产销分别完成235.9万辆和238.4万辆,同比分别增长9.5%和8.6%。分车型产销情况看,客车产销同比分别下降9.6%和12.4%;货车产销同比分别增长11.5%和10.8%。

皮卡车产销大幅增长

从5月开始,皮卡产销量同比增长由负转正,当月增幅进一步扩大。6月,皮卡产销分别完成5.8万辆和5.7万辆,环比分别增长23.9%和23.3%,同比分别增长93.6%和74.5%。

1~6月,皮卡产销均完成21.2万辆,同比分别下降7.0%和7.5%,分燃料情况看,汽油车产销分别完成5.7万辆和5.8万辆,同比分别下降18.4%和15.4%;柴油车产销均完成15.3万辆,同比分别下降2.3%和4.4%。

新能源汽车产销同比下降

6月,新能源汽车产销分别完成10.2万辆和10.4万辆,同比分别下降25.0%和33.1%。其中纯电动汽车产销分别完成7.9万辆和8.2万辆,同比分别下降31.9%和37.6%;插电式混合动力汽车产销分别完成2.3万辆和2.1万辆,其中产量同比增长17.0%,销量同比下降6.0%;燃料电池汽车产销均完成81辆,同比分别下降83.9%和83.3%。

1~6月,新能源汽车产销分别完成39.7万辆和39.3万辆,同比分别下降36.5%和37.4%。其中纯电动汽车产销分别完成30.1万辆和30.4万辆,同比分别下降40.3%和39.2%;插电式混合动力汽车产销分别完成9.5万辆和8.8万辆,同比分别下降20.0%和29.8%;燃料电池汽车产销分别完成390辆和403辆,同比分别下降66.5%和63.4%。

数据表明,从3月份开始,新能源汽车产销呈现恢复性增长态势。

中国品牌乘用车市场份额下降

2020年6月,中国品牌乘用车共销售59万辆,同比下降11.6%,占乘用车销售总量的33.5%,比2019年同期下降5个百分点。

1~6月,中国品牌乘用车共销售285.4万辆,同比下降29.0%,占乘用车销售总量的36.3%,比2019年同期下降3.4个百分点。

虽然中国品牌乘用车市场份额下降,但也有部分品牌逆势上扬,如红旗、长安等,他们的部分车型销量增长明显,品牌整体销量增速也好于市场平均水平;特别是红旗品牌,增长势头非常明显,据中汽协会的统计,1~6月,红旗品牌累计销量完成超过7万辆(70045辆),同比增长超110%(110.71%)。相信未来在这些企业的带领下,中国品牌向上发展一定会取得成功。

重点企业集团市场集中度高于同期

1~6月,汽车销量排名前十位的企业集团销量合计为913.9万辆,同比下降16.5%。占汽车销售总量的89.1%,高于2019年同期0.4个百分点。

汽车出口同比下降

6月,汽车企业出口6.2万辆,环比增长27.2%,同比下降35.0%。分车型看,乘用车6月出口4.4万辆,环比增长24.8%,同比下降35.9%;商用车出口1.8万辆,环比增长33.6%,同比下降32.7%。

1~6月,汽车企业出口38.6万辆,同比下降20.9%。分车型看,乘用车出口28.9万辆,同比下降12.0%;商用车出口9.7万辆,同比下降39.2%。

内需韧性十足外需有所恢复,全年确定性强建议继续超配

据中国工程机械工业协会统计,2020年6月纳入统计的25家挖掘机制造企业共销售各类挖掘机24625台,同比增长62.9%;其中国内21724台,同比增长74.8%;出口2901台,同比增长7.64%。1~6月共销售挖掘机170425台,同比增长24.2%;其中国内155893台,同比增长24.8%;出口14532台,同比增长17.8%。2020年6月纳入统计的23家装载机制造企业共销售各类装载机13111台,同比增长17.8%。其中:3吨及以上装载机销售12281台,同比增长16.7%。中国内市场销量11409台,同比增长32.5%;出口销量1702台,同比下降32.6%。1~6月共销售各类装载机66823台,同比增长0.4%。其中:3吨及以上装载机销售63058台,同比增长1.06%。国内市场销量55639台,同比增长3.17%;出口销量11184台,同比下降11.4%。

2020年上半年,受复工延迟影响

挖掘机需求延后至3月下旬开始逐步释放,3月挖掘机销量同比增速转正,4~6月份持续高速增长,单月同比增速分别为59.9%、68.0%和62.9%。基础设施建设投资持续加码,带动挖掘机需求高涨。同时,国外疫情造成全球产业链受到重大冲击进而造成生产成本大幅上升,各挖掘机主机厂商纷纷上调挖掘机价格,行业业呈现量价齐升的状态,主机厂盈利能力得到改善。

国内需求大幅增长,出口需求有所恢复。二季度以来国内市场迅速恢复并保持加速增长,促进行业整体销售增长;二季度海外疫情蔓延导致出口需求持续低迷,但6月单月出口销量同比增速转正,反映出口需求有所恢复。城镇化建设加快,机器换人效应持续,小挖销量高速增长。从国内挖掘机销售结构来看,小挖(<18.5t)6月销量12767台,+78.7%,1~6月销量累计96854台,+28.9%,占比62.1%;中挖(18.5~28.5t)6月销量5612台,+74.4%,1~6月销量累计39090台,+20.4%,占比25.1%;大挖(≥28.5t)6月销量3345台,+62.1%,1~6月销量累计19949台,+15.4%,占比12.8%。

复工以来,挖掘机全产业链始终保持高景气度。从下游开工情况来看,4~6月小松挖机开工小时数分别为144.0、147.2和126.2小时/月,同比增长3.8%、3.0%和1.8%,反映二季度下游高景气度。国内龙头主机厂商紧抓行业增长机遇,持续创造历史佳绩,三一重工、徐工、中联重科产销量持续突破新高。

基础设施建设预期增强,挖掘机需求推迟但后劲充足。2020年拟安排地方政府专项债券3.75万亿元,比去年增加1.6万亿元,重点支持既促消费惠民生又调结构增后劲的“两新一重”建设。逆周期调节背景下,2019.11、2020.02和2020.05提前下达的三批次专项债规模总计2.29万亿元,投向重点侧重交通基础设施、能源项目、生态环保项目、民生服务、市政和基础设施等领域,目前剩余1.46万亿元未投放,随着下半年剩余专项债的投放,工程机械全年需求确定性强。

家电零售同比上升,家具类社零单月增速回落,日用品和文化办公用品社零数据高增国家统计局发布6月社零数据,家电6月零售额同比上升9.8%,较5月 提升5.5百分点,增速恢复显著,1~6月累计同比下降12.2%,降幅比1~5月收窄6.2个百分点。6月单月全国住宅销售面积同比增加4.0%,单月销售面积继续改善;1~6月累计同比下降7.6%,降幅较1~5月收窄4.2个百分点。

具体来看,6月家具类零售额单月同比下降1.4%至159亿元;1~6月家具类累计零售额同比下降14.1%至657亿元,降幅收窄3.4个百分点。6月日用品类零售额615亿元,单月同比上升16.9%,延续了5月的亮眼表现;1~6月日用品类零售额累计2927亿元,同比上升5.2%,增速比1~5月上涨2.7个百分点。6月文化办公用品类零售额349亿元,单月同比上升8.1%;1~6月文化办公用品类零售额累计1510亿元,同比上升1.6%,累计同比本年内首次转正。

竣工回暖依然是2020年下半年到明年的主旋律,竣工是地产商在地产项目开发过程中最能把控进度的环节。精装修渗透率快速提升也使得工程渠道成为家居企业不容忽视的重要渠道之一。根据奥维云网的数据,2020年4~5月精装修市场逐渐回暖。4月精装修新开盘项目数171个,环比增长47.4%;5月精装修新开盘项目数218个,环比增长27.5%,连续2个月精装修市场环比呈增长态势。

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志